マンション投資を始めようとしている方はどれくらいの利回りが基準なのかわからないと思います。

- そもそもどの利回りを基準にした方が良いの?

- 2021年の利回りの基準はどれくらいなの?

- 地域にある差で変化はあるの?

などなど、マンション投資でよく聞く「利回り」という言葉に対して最低ラインの計算方法をご紹介していきます。

この記事を読めば、利回りを正しく理解してマンション投資の目線がわかるようになり、今後マンション投資をしていく上で役に立つ記事になっています。

利回りはマンション投資以外でも使われる言葉で株式や一般的な投資全般で使われます。

高ければ高い方が良いですが、それなりのリスクがついてきます。

どのような利回りが良いのか条件によって変化するのですが基準があるので説明していきます。

4種類の利回り【表面利回り、実質利回り、CCR、ROI】って何?

まずはマンション投資では利回りには大きく分けて次の4つ種類があります。

上記4つの中で基準として使用するのがCCRとROIです。

投資に興味がある方なら利回りという言葉は聞いたことはあると思いますがマンション投資では表面利回り、実質利回り、CCR、ROIという言葉がよく使われます。

マンション投資物件の掲載サイトなどで目にする言葉ですが一体どのような言葉なのでしょうか?

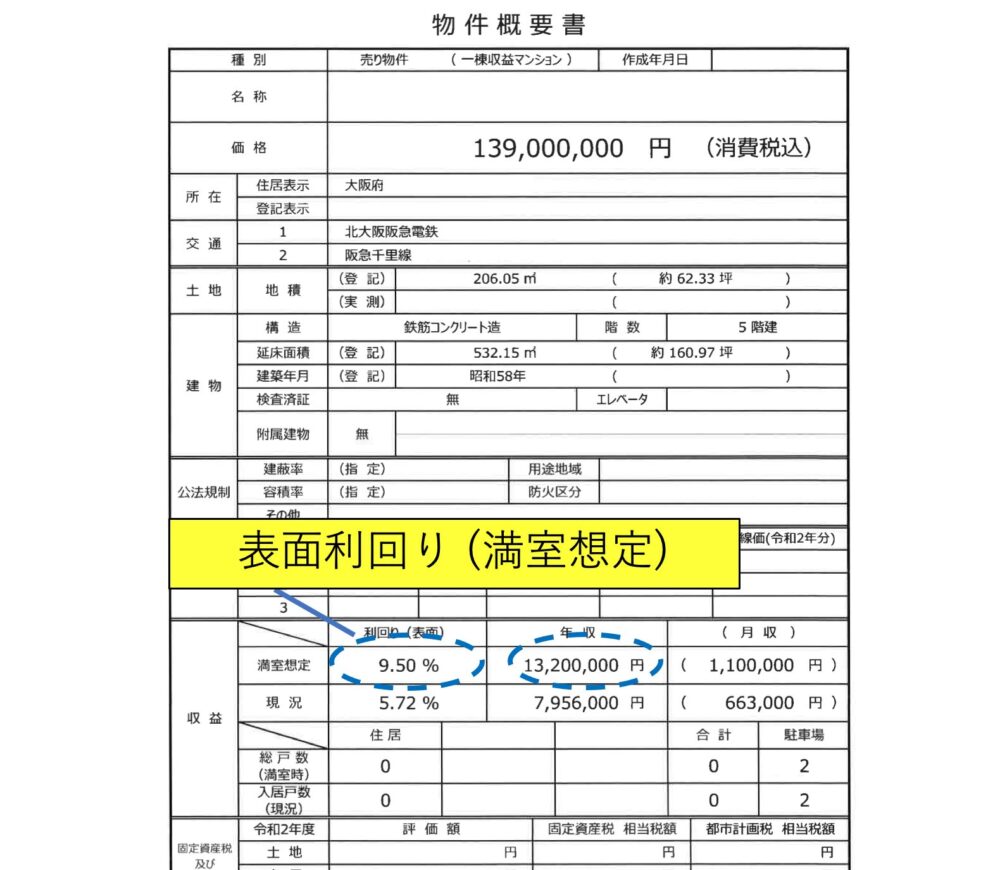

表面利回り

物件購入価格と家賃収入から算出される最も単純な利回りの計算方法です。

概要書に載っている満室想定利回りのことです。

計算式は下記の通りとなります。

別名 グロス利回りと呼ばれるものです。

購入諸経費やランニングコストを含んでいない表面的な利回りのことを言います。

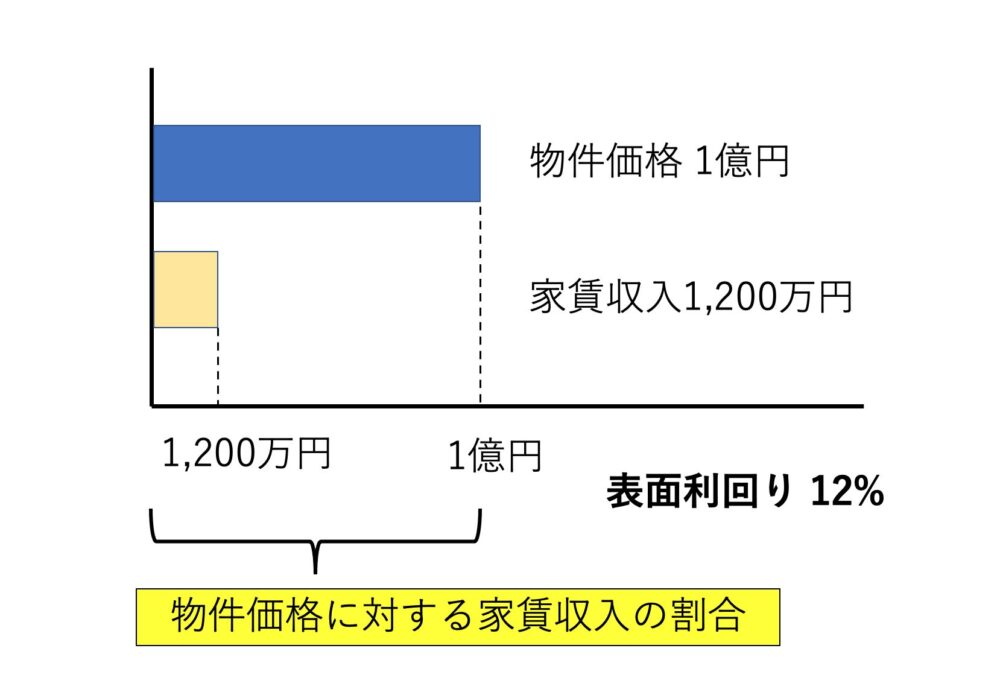

例えば、1ヶ月の家賃が100万円の物件を1億円で購入すると表面利回りの計算は下記のようになります。

年間の家賃収入に対する利回りがポイントです。

実質利回り

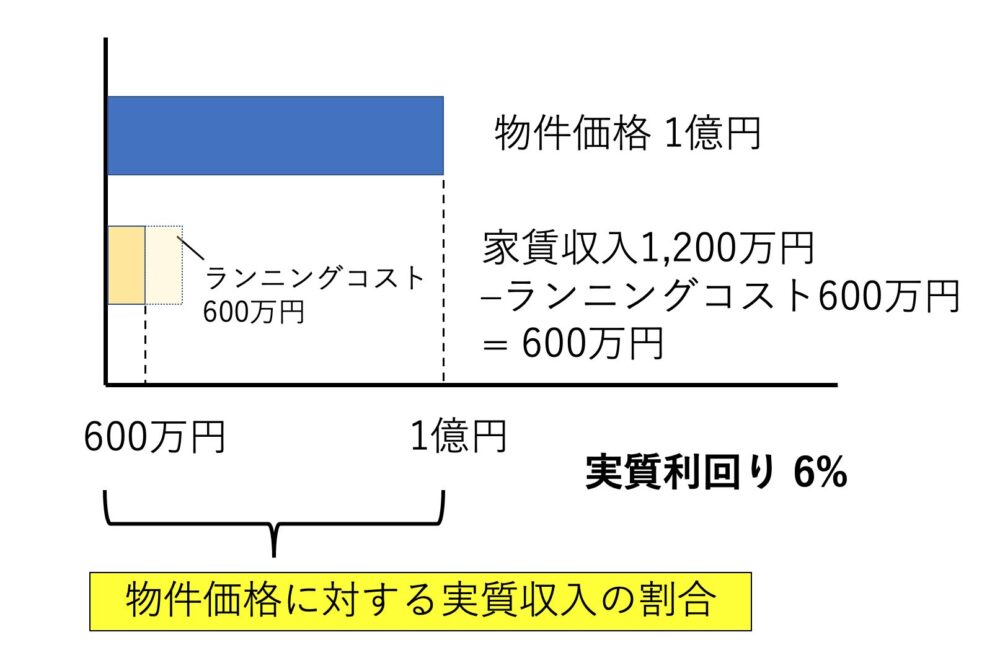

次に実質利回りは年間家賃収入からランニングコストを引いたものを物件購入価格で割ったものです。

実質利回りは物件購入価格から諸経費をひくという考えもありますが、実際の不動産の取引では実質利回りは上記の式で算出されたものが多いです。

ランニングコストには様々な項目があるので一般的には表面利回りがよく使われます。

ランニングコストの内訳をみていきます。

1 物件管理費

集金代行費とも呼ばれており入居者から家賃を集金してもらう費用です。

通常 集金代行は物件を管理する管理会社が管理とセットで行います。

相場は3〜8%程度です。競争の激しい都市部にいくと5%を切りますが田舎にいくと5%を超えてくるところがあります。

2 固定資産税・都市計画税

自宅と同じように収益物件も固定資産税がかかります。目安は年額で物件価格の0.5〜0.8%程度です。

3 火災保険・地震保険

災害や事故が発生した時に対応するために火災保険と地震保険に入ります。

費用は建物にどれだけの保険をかけるかによって変わります。

4 修繕費・修繕積立金

退去時のリフォーム費用や大規模修繕にむけた積立金のことを言います。

5 電気代

共用部の蛍光灯やオートロック、エレベーターの電気代です。

エレベーターがないと月数千円から1万円程度ですが、エレベーターがついていると月数万円になることがあります。

6 浄化槽点検費用

下水道が整備されていない地域では浄化槽を設けて下水を処理した後に排水します。

年4回の法定点検と抜き取り費用がかかります。物件規模にもよりますが年間で10万円以上かかります。

7 エレベーター点検費用

法定点検と定期点検の費用がかかります。月5万円程度です。

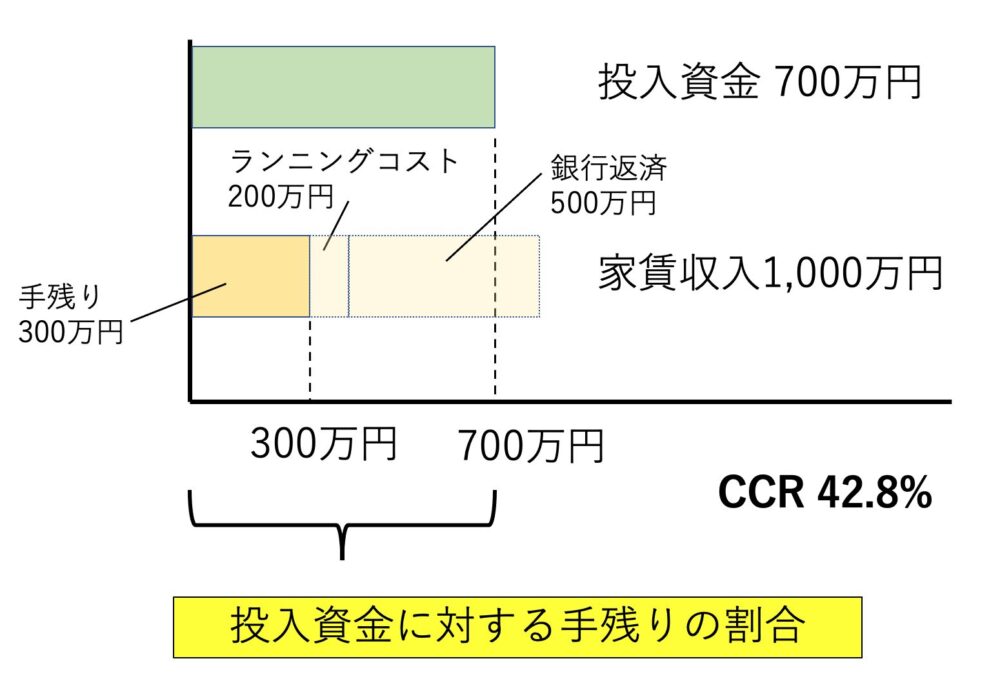

CCR (自己資金収益率)

投資に対する単年度リターンを表します。

例えば年間家賃収入1000万円、ランニングコスト200万円、返済金額500万円、物件価格1億円、諸費用700万円で1億円のローンを借りたときは (1000-200-500)➗700✖️100=42.8%です。

CCRは30%以上であることが望ましいです。

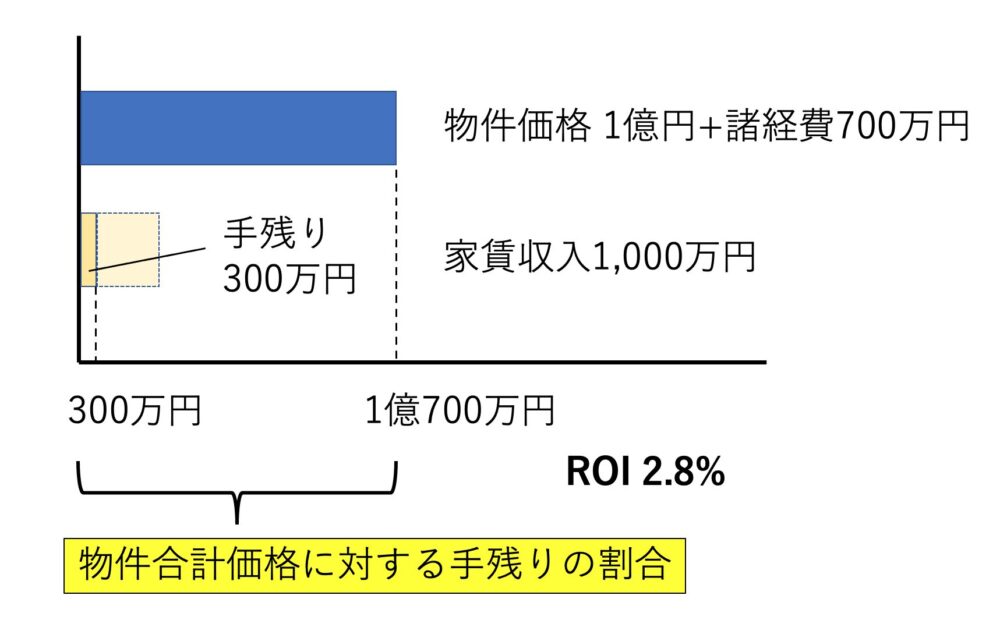

ROI (投資収益率)

投資した資本に対して得られる利益の割合です。

例えば年間家賃収入1000万円、ランニングコスト200万円、返済金額500万円、物件価格1億円、諸費用700万円で1億円のローンを借りたときは (1000-200-500)➗(10000+700)✖️100=2.8%です。ROIは2%以上であることが望ましいです。

2021年現在の利回りの最低ラインは?

CCRは30%、ROIは2%以上になることです。

表面利回りや実質利回りでは純粋な手残りであるキャッシュフローの要素が入っていないので基準を作ることができません。

十分なキャッシュフローを確保することが基準なのでROIとCCRで基準を設けることができます。

利回りの基準

CCR 30%以上

ROI 2%以上

以下、例です。

年間家賃収入1000万円

ランニングコスト200万円

返済金額500万円

物件価格1億円

諸費用700万円

ローン1億円

CCR 42.8%

ROI 2.8%

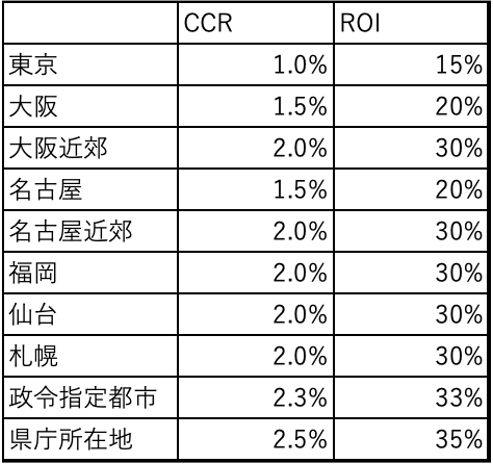

立地による差はあるの?

立地による差はあります。

東京、大阪、名古屋など賃貸需要が旺盛な都市部は空室リスクが低く投資家が買いたくなるので物件価格が上昇して利回りは低くなります。

逆に賃貸需要の少ない地方になると空室リスクが高くなるので投資家が敬遠するので物件価格が下がり利回りは高くなります。

購入前には都市部でも地方でも賃貸需要があるか確認しておく必要があります。

地方なのに実は賃貸需要が見込めるという物件を見つけると高利回りな物件を購入することができます。

下記表に地域別の利回り基準を表にまとめました。

三大都市圏は基準は低くなっていますが賃貸需要があるためリスクは低くなっています。

逆に地方にいくと賃貸需要が低くなるため基準は高く設定してあります。

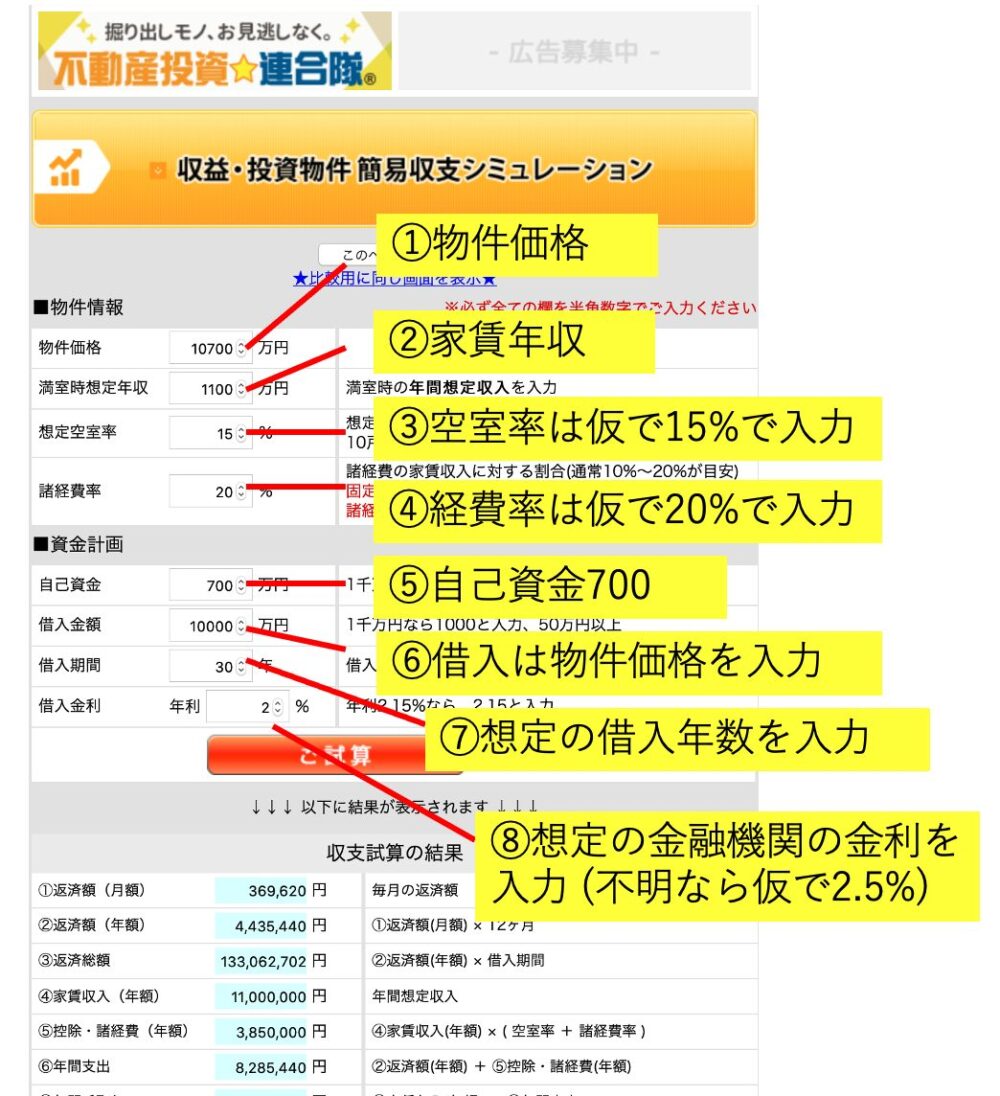

簡単なROIの求め方

簡単なROIの求め方を紹介します。

不動産投資連合体のサイトを検索して入力していきます。

対象物件の概要です。

- 物件価格:1億700万円(諸経費700万円)

- 年間家賃収入:1100万円

- 融資年数:30年

- 融資金利:2%

不動産投資連合体の収支シミュレーションはデフォルトで下記のようになっています。

①物件価格(諸経費含む)を入力します。

②家賃年収を入力します。

③空室率は仮で15%を入力します。(これより高い地域は実際の空室率を入力します、リスクを考慮して空室15%を最小とします)

④経費率は満室家賃に対して20%で入力します。諸経費の一覧は販売業者がもっているので実際に取り寄せて数字を入力します。検討段階では20%で入力してください。

⑤自己資金は諸経費分を入力します。頭金を入れる場合は諸経費に足してください。

⑥借入金額は物件価格を入力します。頭金を入れる場合は借入金額から自己資金額を引いて入力ください。

⑦借入年数を入力してください。一般的には法定耐用年数の残りの年数を借入年数とします。

例えばRCで築20年なら47-20=27年が借入年数になります。

法定耐用年数 (構造別)

- RC SRC:47年

- 重量鉄骨:34年

- 鉄骨:27年

- 木造:22年

- 軽量鉄骨:19年

⑧想定の金融機関の金利を入力します。

ご試算をクリックすると下の方に結果が出力されます。

下から2段目がROI、1番下がCCRです。

どうやって不動産投資を始める?

不動産投資は一度で大きなお金が動くので詐欺も多いですし、何よりも不安になるものです。そんな時に、アドバイスをくれたり背中を押してくれる人がいることはとても大事です。

ようすけ不動産ではコンサルティングも受け付けています。

詳しい内容はお問い合わせフォームのタイトルに「コンサルティング詳細希望」と入力し送信いただければメールにて回答いたします。

まとめ

利回りの基準を決めるのはキャッシュフロー(手残り)で決まります。表面利回りと実質利回りではなくCCRかROIで計算して基準に当てはめて検討してください。

コメント

[…] 収益評価の算出方法 […]