これから不動産投資を始めようとしている方はこんなことを思っていませんか?

- 不動産投資は多くの自己資金が必要なんじゃないか?!

- 私でも不動産投資ができるの?

- どんな不動産が買えるの?

確かに不動産は高額ですが、すべてを自分のお金で支払うわけではなく、銀行融資を使って投資することが多いです。

物件価格の全額をローンで支払う場合は、物件価格の20%程度の自己資金を持っていれば良いです。

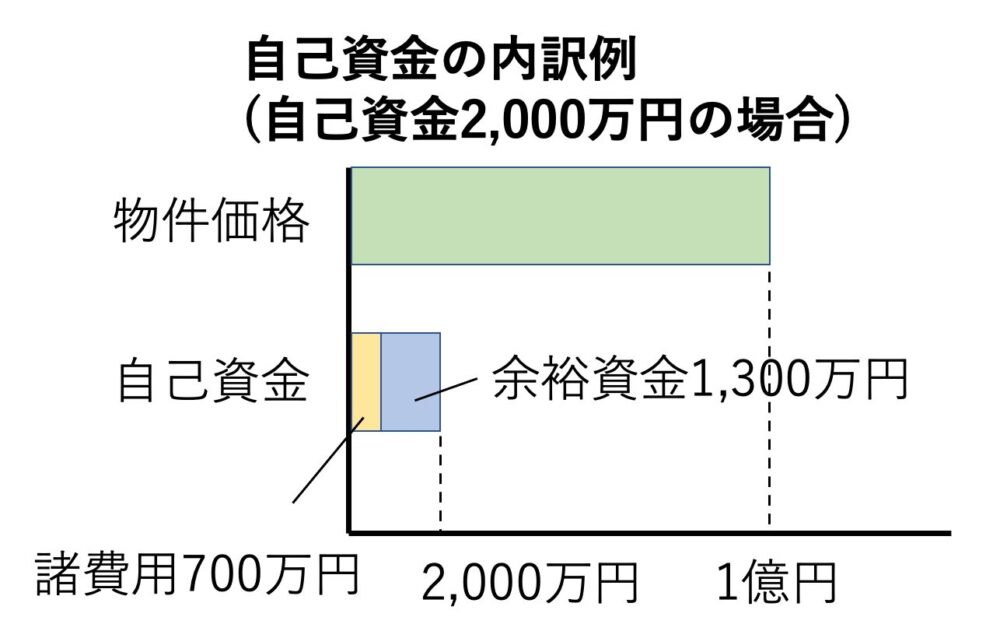

物件を購入する際には諸費用が7〜10%程度かかり、購入後も修繕などのリスクを考慮すると20%程度の自己資金が必要になります。

実践投資家の私が経験とデータをもとに詳細まで説明するので、この記事を読めば不動産投資と自己資金について理解できるようになります。

自己資金と頭金の違い

自己資金は保有している資産で、頭金は物件を購入する際にローンで足りない部分を補うお金のことを言います。

たまに自己資金を頭金のように言う不動産業者もいるのでどちらか確認しましょう。

自分資金はすべて使うと購入後の修繕リスクなどに対応できなくなるので残しておくことをオススメします。

自己資金はどれくらい必要?

物件価格の20%を目安にしてください。

物件購入時にかかる諸費用は物件の7%から10%なので購入後のリスクも考えて20%になります。

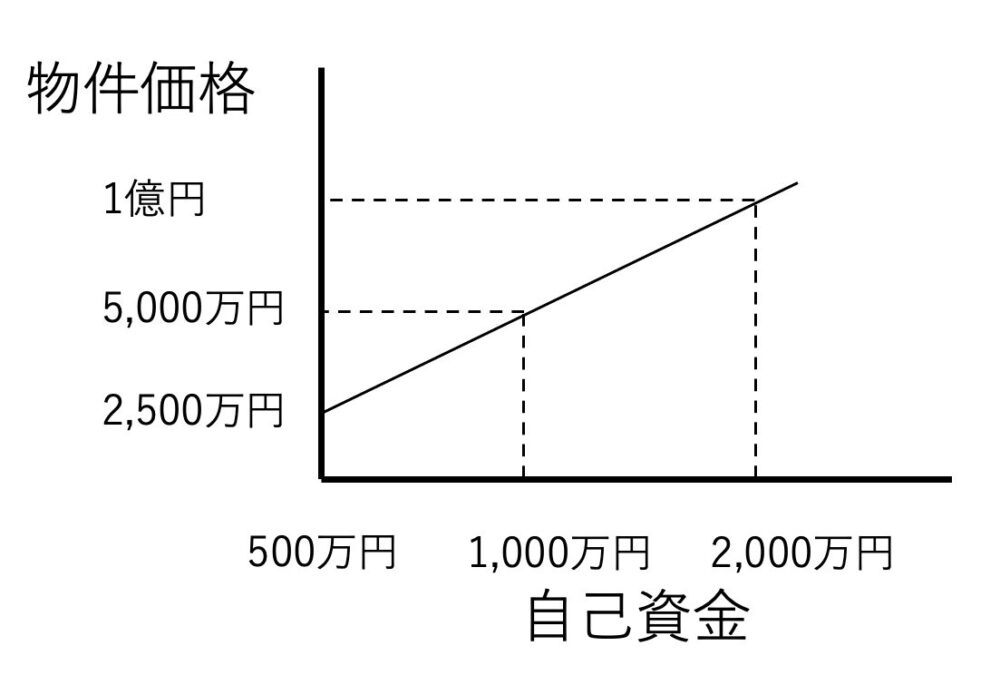

自己資金と物件価格

- 自己資金500万円なら 物件価格2,500万円

- 自己資金1,000万円なら 物件価格5,000万円

- 自己資金2,000万円なら 物件価格1億円

物件購入時にかかる諸費用について

物件購入にかかる7〜10%の諸費用には何が入っているのでしょうか?

諸費用① 登録免許税と司法書士報酬

下記2点の費用 + 司法書士報酬10〜20万円くらいでおおよそ物件価格の2%程度かかると考えてください。

- 土地と建物の所有権移転登記:固定資産税評価額 × 2.0%

- 抵当権設定費用:借入額 × 0.4%

※出典:登録免許税は国税庁HPより

諸費用② 仲介手数料

仲介してくれた業者に支払う手数料です。

- 〜200万円:物件価格の5%+消費税

- 200〜400万円:物件価格の4%+2万円+消費税

- 400万円〜:物件価格の3%+6万円+消費税

値引き交渉も可能ですが不動産を増やしたい方は、仲介手数料を満額払うと業者も喜んで次の物件も積極的に紹介してくれるようになります。

諸費用③ 不動産取得税

不動産を購入後3〜6ヶ月後に支払うので忘れずに積み立てておきましょう。

原則評価額の4%かかり、軽減措置期間は3%程度と考えればよいです。

【原則】

- 土地:評価額 × 4%

- 建物:評価額 × 4%

【軽減措置】

- 土地:評価額 × 0.5 × 3%

- 建物:評価額 × 3%

※軽減措置は2021年3月31日まで

諸費用④ 火災保険料

所有物件が火災などの被害にあった場合などに備えて火災保険に入ります。

火災保険は保険会社や構造などによっても違うのですが目安として1棟マンションで物件価格1億円で年間保険料20万円くらいです。

諸費用⑤ 固定資産税

土地と建物にかかる税金のことです。

固定資産税はすでに売主が支払い済みなので買主は引き渡し日からの固定資産税額を売主に支払う必要があります。

諸費用⑥ 印紙税

契約書や領収書に金額に応じて収入印紙を貼ります。

- 〜50万円:200円

- 50万円〜100万円:500円

- 100万円〜500万円:1,000円

- 500万円〜1,000万円:5,000円

- 1,000万円〜5,000万円:1万円

- 5,000万円〜1億円:3万円

- 1億円〜5億円:6万円

- 5億円〜10億円:16万円

- 10億円〜50億円:32万円

- 50億円〜:48万円

※出典:印紙税は国税庁HPより

自己資金別のおすすめ対象物件

自己資金別でおすすめとなる対象物件を紹介します。

自己資金:〜200万円 戸建投資

戸建投資をおすすめします。

戸建は地方の築年数が古い物件だと100万円以下で購入することもでき、広いので賃貸に出してもお客さんがつきやすいです。

融資を使わないで投資を行うことが鉄則です。

戸建投資で融資を使うと評価が出ないので数棟持つと融資がストップします。

自己資金:〜500万円 区分マンション投資

区分マンション投資をおすすめします。

都心の一等地に物件を所有することができます。

価格帯は300万円前後、東京で500万円前後を狙います。

戸建と同じく融資を使わないで投資を行うことが鉄則です。

区分マンション投資で融資を使うと評価が出ないので数戸持つと融資がストップします。

自己資金:500万円〜

一番のおすすめの中古一棟マンション投資をおすすめします。

最終的には全員が中古一棟マンション投資にすすむべきで、一棟マンション投資こそ王道です。

融資を継続的に利用できる投資法なので規模を拡大することができ、0から初めて資産規模100億を超えていった投資家が多く存在しています。

夢がありますよね〜。

自己資金は物件価格の20%程度を持っている必要があるため1億の物件を購入するには2,000万円の自己資金を貯めておく必要があります。

融資の通りやすい人

融資を使って自己資金をなるべく使わずに投資をしたいと思う人は多くいますが融資が通りやすい人は下記の条件に当てはまる人です。

どれも難しいなと思われるかもしれませんが解決策もあるので読み進めてください。

融資の通りやすい人① 自己資金がある

自己資金があれば、修繕リスクや空室リスクに対応できるので金融機関は貸しやすくなります。

他の二つに比べて自分でコントロールできる要素が強いので、是非貯めていきましょう。

貯め方は最後の章で説明します。

融資の通りやすい人② 属性が高い

医師や弁護士、大企業の従業員は属性が高いとされています。

特に医師や弁護士に対しては特別枠で融資する金融機関もあるのでとても有利です。

中小企業の従業員でも出世して年収を上げれば属性アップにつながります。

融資の通りやすい人③ 投資実績がある

不動産の投資実績があり黒字経営ができていると健全な経営ができると判断されるので融資に有利になります。

まずは一棟購入して投資実績を作りましょう。

なぜ頭金が少ないほうが有利なのか?

ROI(投資利益率)が上がるからです。

ROIとは投下した資本に対しての利益率です。

例えば100万円の物件を現金で購入して年間の利益が10万円出たら

同じように100万円の物件を50万円融資を引いて年間の利益が融資返済額を引いて8万円出たら

投下した資本に対しての利益率は融資を使うほうが良くなります。

物件購入のたびに頭金を出しているとお金がいくらあっても足りません。

自己資金をなるべく使わずに次の投資のためにとっておくことで規模を拡大できます。

頭金が最小になるオーバーローンって何?

物件価格のローンをフルローンといい、物件価格を超えて購入時に必要な諸費用までカバーしたローンをオーバーローンといいます。

オーバーローンをすると手出しがなくなるので現金を使わずに急激に規模を拡大することができます。

最新の融資事情

2017年のスルガ問題が発生するまでは各金融機関が積極的にオーバーローンに取り組んでいましたが2017年以降は金融機関はオーバーローンどころかフルローンを出すところも少なくなりました。

しかし、今もなお融資を積極的に行う金融機関もあるので、あきらめずに紹介してもらったり検索をして金融機関を開拓していくことが重要です。

自己資金の作り方

不動産投資でも他の事業でも資金を貯める力は必ず必要になります。

「お金があるから使ってもいいんじゃないの?」

と思うかもしれませんが荒いお金の使い方をしているとあっという間になくなります。

不動産投資を始める上でも、不動産事業を経営していく上でも必要な自己資金の貯め方を学びましょう。

支出を減らす

まずは無駄な支出を減らします。

- 携帯は格安スマホ

- 生命保険の解約

- 車両保険を外す

- 車を手放す

- 定期積立

- 職場の近くに住む

支出を減らす① 携帯は格安スマホ

最近は大手キャリア携帯以外にも格安スマホが出ており月額で数千円から1万円程の差が出てきます。

通信速度は地方や回線混雑時には差が出ますが気にならない程度ですし、それ以外だと差はないです。

支出を減らす② 生命保険の解約

最近よく言われていますが生命保険は必要ないです。

日本は健康保険でほとんどの医療リスクを回避できます。

発生する確率の少ない事故や怪我に備えて毎月支払うのは投資対効果で考えると非常に悪いです。

生命保険をかけるくらいなら不動産を購入した方がよほどリターンがよいですし、毎月家賃が入りますので安心です。

支出を減らす③ 車両保険を外す

車両保険は車体が傷ついた時などに使う保険ですが、車両保険を使うことで次の年の保険代が跳ね上がるので使わない方が良いことが大半です。

車両保険を外すことで自動車保険が半額以下になることが多いので一度見積もりして確認してみましょう。

注意として車を所有するのであれば任意自動車保険は入りましょう。

万が一事故を起こしたときに対人対物の保証がないと支払えなくなる可能性があるからです。

支出を減らす④ 車を手放す

そもそも車を手放すことが最大の経費削減になります。

普通車で300万円の新車を買って10年で償却すると年間30万円のコストがかかっています。

さらにガソリン代、オイル代、タイヤ、車検費用、保険等を含めると年間100万円近くかかっていることがわかります。

普段は自転車や徒歩で電車を利用して、必要な時にタクシーを利用しても車を所有することよりはコストが削減できます。

ただし、交通網が発達していない地方では車の方がコストが安くなることもあるので十分に検討してください。

支出を減らす⑤ 定期積立・社内積立

貯蓄する分を先に取って、残りで生活をするスタイルにすると毎月必ず貯蓄することができます。

支出を減らす⑥ 職場の近くに住む

職場の近くに住むと聞いて

「職場は都心部だから家賃が高いんだよ」

なんて思われた方もいるのではないでしょうか?

家賃は高いですが通勤時間を短くすることができます。

あなたの時間単価はいくらですか?

会社員であれば時給2千円から3千円くらいです。

通勤に往復2時間かかっていれば6千円を毎日無駄にしています。

1ヶ月で12万円、1年だと144万円を無駄にしています。

通勤にあてる時間に残業して仕事をすれば残業代を稼げて、うまくいけば出世できるかもしれません。

目先の家賃だけにとらわれずに大きな視点で物事をみて支出を減らしていきましょう。

収入を増やす

支出を減らした後に収入を増やす方法を検討します。

支出を減らすのに比べて難しいですが成功すれば効果は大きいです。

- 副業をする

- 転職する

- 本業で出世する

収入を増やす① 副業をする

せどりやアフィリエイトなど、最初は小さく初めて大きくしていくことで月の収入を10万円、20万円と増やすことができます。

アルバイトなどで時間給をもらうのも良いですが、せっかくなら個人事業をして経営の勉強をすると良いです。

収入を増やす② 転職する

今の会社の給料よりも高いところがあるなら転職しましょう。

現在の会社から引き止められて給料が上がるかもしれません。

収入を増やす③ 本業で出世する

現在の会社で成績を残して出世すれば給料を増やすことができますね。

増やし方も様々ですので、自分にあった方法で収入を増やしていきましょう。

どうやって不動産投資を始める?

不動産投資は一度で大きなお金が動くので詐欺も多いですし、何よりも不安になるものです。そんな時に、アドバイスをくれたり背中を押してくれる人がいることはとても大事です。

ようすけ不動産ではコンサルティングも受け付けています。

詳しい内容はお問い合わせフォームのタイトルに「コンサルティング詳細希望」と入力し送信いただければメールにて回答いたします。

まとめ

- 購入対象物件の20%の自己資金をもっておく

- 諸費用7〜10%、余裕資金10%

- 自己資金は大きいほどレバレッジをきかせて拡大することができるので自己資金を貯めましょう

コメント